Theo các chuyên gia, trong bối cảnh nhiều nhà đầu tư có cái nhìn thận trọng bởi những khó khăn liên quan thị trường trái phiếu, bất động sản và áp lực nợ xấu thời gian qua, thông tin nhiều ngân hàng (NH) thương mại đang triển khai bán cổ phần cho nhà đầu tư chiến lược nước ngoài đã giúp các nhà đầu tư lấy lại niềm tin vào nhóm cổ phiếu NH trong trung - dài hạn.

Đua nhau bán vốn

NH TMCP Sài Gòn - Hà Nội (SHB) cho biết đang đàm phán bán 20% vốn cho nhà đầu tư nước ngoài. Hiện tỉ lệ sở hữu của nhà đầu tư nước ngoài tại SHB khoảng 7%, còn cách rất xa mức trần 30% theo quy định.

Đây được xem là cơ hội hấp dẫn đối với dòng vốn ngoại, như Chủ tịch HĐQT SHB Đỗ Quang Hiển từng ví NH này như một "cô gái đẹp" đang có rất nhiều "chàng trai" từ các quốc gia muốn "kết hôn". SHB muốn chọn "chàng rể" chung thủy, cùng đi chặng đường dài. Dù vậy, theo Chủ tịch HĐQT SHB, để đi cùng 10 - 20 năm là điều không dễ dàng. Thị trường đang kỳ vọng thương vụ này được hoàn tất trong năm 2023 hoặc đầu năm 2024.

Trong khi đó, NH TMCP Đông Nam Á (SeABank) thông báo sẽ phát hành riêng lẻ 94,6 triệu cổ phiếu, tương đương 4,6% lượng cổ phiếu đang lưu hành, để chào bán cho 1 nhà đầu tư nước ngoài, dự kiến là Norfund (Quỹ đầu tư của Na Uy dành cho các nước đang phát triển). Thương vụ này được giới đầu tư chứng khoán kỳ vọng đem về cho SeABank tối thiểu 1.217 tỉ đồng và tối đa là 3.503 tỉ đồng.

NH TMCP Bưu điện Liên Việt cũng đang triển khai kế hoạch bán 300 triệu cổ phiếu cho nhà đầu tư nước ngoài trong năm 2023. Còn NH TMCP Việt Nam Thịnh vượng (VPBank) dự kiến tháng 8 tới sẽ hoàn tất thủ tục bán 15% vốn cho Tập đoàn Ngân hàng Sumitomo Mitsui (SMBC, Nhật Bản) để nhận thêm hơn 32.300 tỉ đồng sau khi nhận khoản đặt cọc trên 3.500 tỉ đồng.

Ngay cả những NH có vốn nhà nước như: NH TMCP Đầu tư và Phát triển Việt Nam (BIDV) cũng có kế hoạch phát hành riêng lẻ 9% cổ phần; NH TMCP Ngoại thương (Vietcombank) phát hành 6,5% vốn trong giai đoạn 2023 - 2024…

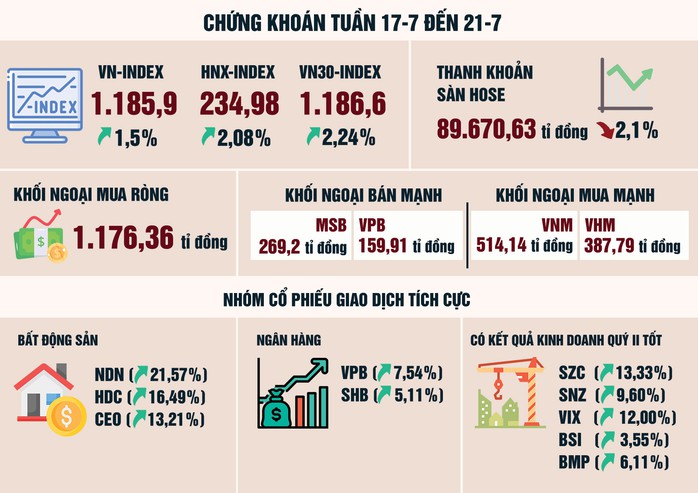

Đồ họa: ANH THANH

Theo ông Phan Đức Tú, Chủ tịch HĐQT BIDV, trong 3 năm gần đây, NH này đã tiếp xúc 38 tổ chức tài chính quốc tế để thương thảo bán vốn. Song, tình hình kinh tế thế giới khó khăn, chính sách thắt chặt tiền tệ của nhiều quốc gia đã làm hạn chế việc mở rộng đầu tư của các tổ chức này vào Việt Nam. "Tuy vậy, năm 2023, chúng tôi vẫn tiếp tục thực hiện nhiệm vụ và một số nhà đầu tư tiềm năng muốn mua cổ phần BIDV" - ông Tú tiết lộ.

Trao đổi với phóng viên Báo Người Lao Động, Chủ tịch HĐQT Vietcombank Phạm Quang Dũng cho biết nhiều năm trước, NH Mizuho (Nhật Bản) đã mua 15% vốn của Vietcombank với giá 34.000 đồng/cổ phiếu. Đến nay, cổ phiếu Vietcombank lên tới hơn 100.000 đồng, cho thấy Mizuho đã đầu tư đúng hướng. Điều này sẽ tạo lợi thế cho Vietcombank trong việc thuê tổ chức tư vấn để tính đến chuyện bán thêm vốn cổ phần cho nhà đầu tư nước ngoài trong giai đoạn 2023 - 2024.

Còn nhiều áp lực

TS Lê Đạt Chí, Trường ĐH Kinh tế TP HCM, cho rằng việc các NH bán vốn thành công sẽ mang lại nguồn thặng dư đáng kể cho cổ đông, kích thích nhà đầu tư trong nước tham gia thị trường chứng khoán. Các NH cũng có thêm năng lực tài chính để kinh doanh, đẩy mạnh tiến trình chuyển đổi số, tiết kiệm chi phí hoạt động nhằm tăng thêm lợi nhuận. Hệ thống NH có thêm nguồn cung USD để có thể đáp ứng nhu cầu thị trường, ổn định tỉ giá hối đoái, góp phần kiểm soát lạm phát.

Với góc độ quản lý, Phó Thống đốc NH Nhà nước Phạm Thanh Hà nhận định: "Việc tham gia của cổ đông nước ngoài luôn mang lại thay đổi tích cực về vốn, công nghệ, quản trị và điều hành tại các NH theo hướng nâng cao tầm vóc hoạt động để phù hợp với thông lệ, chuẩn mực quốc tế. Ngược lại, sau khi bán vốn, quyền kiểm soát hoạt động NH của các cổ đông trong nước sẽ sụt giảm do tỉ lệ nắm giữ cổ phần giảm xuống".

Cổ phiếu ngân hàng vẫn có sự hấp dẫn nhất định nhưng trong ngắn hạn lại chịu nhiều áp lực về nợ xấu, bất động sản sụt giảm Ảnh: TẤN THẠNH

Tuy vậy, trong ngắn hạn, ông Trương Hiền Phương, Giám đốc cấp cao Công ty Chứng khoán KIS Việt Nam, cho rằng cổ phiếu NH đang bị tác động bởi bức tranh lợi nhuận kém sáng trong bối cảnh phân khúc bán bảo hiểm qua kênh NH và trái phiếu doanh nghiệp (DN) bị ảnh hưởng khiến doanh thu của các NH giảm sút. Ngành NH từ nay đến cuối năm vẫn khả quan nhưng biên lợi nhuận sẽ không hấp dẫn như trước.

"Giai đoạn trước, NH là một trong những chủ thể mua trái phiếu DN nhiều nhất với mức lãi suất khá cao, đem lại nguồn thu đáng kể; cộng thêm phí bảo hiểm cao giúp lợi nhuận của NH tích cực. Nhưng cả 2 kênh này đều bị ảnh hưởng nặng trong nửa đầu năm 2023 khiến nguồn thu của NH không còn dồi dào như trước. Riêng về nợ xấu, các NH sẽ "dễ thở" hơn khi vấn đề của thị trường trái phiếu DN được giải quyết, nhất là sàn giao dịch trái phiếu DN riêng lẻ vừa được vận hành. Cổ phiếu NH vẫn triển vọng nhưng không còn hấp dẫn" - ông Phương nhận định.

Cùng quan điểm, ông Đinh Quang Hinh, Trưởng bộ phận vĩ mô và chiến lược thị trường, Khối phân tích - Công ty Chứng khoán VNDirect, cho rằng trong quý II vừa qua, các NH thương mại chịu áp lực giảm lãi suất cho vay để hỗ trợ khách hàng trong giai đoạn kinh tế khó khăn; áp lực trích lập dự phòng nợ xấu gia tăng, ảnh hưởng tới tăng trưởng lợi nhuận của ngành.

Ông Hinh phân tích: "Sẽ có sự phân hóa lợi nhuận giữa các cổ phiếu NH. Những NH có lợi thế CASA (tiền gửi không kỳ hạn) lớn và huy động vốn chủ yếu từ đồng nội tệ sẽ có nhiều dư địa để giảm chi phí vốn hơn từ nay tới cuối năm do đang có sự khác biệt về chính sách lãi suất giữa đồng USD và VNĐ. Cùng với đó, những NH được giao hạn mức tăng trưởng tín dụng cao cho năm 2023 cũng sẽ có nhiều dư địa để cải thiện thu nhập lãi thuần".

Ngoài ra, theo chuyên gia này, chất lượng tài sản cũng đóng vai trò quyết định đến chi phí trích lập của các NH trong kỳ, khi nhiều DN lớn vẫn đang gặp khó khăn về dòng tiền và hoàn thành nghĩa vụ chi trả. Bức tranh diễn biến giá cổ phiếu cũng sẽ phản ánh sự phân hóa về kết quả kinh doanh giữa các NH.

Cổ phiếu NH thấp nhất 5 năm

Công ty Chứng khoán TP HCM (HSC) và nhiều công ty chứng khoán khác gần đây đều có chung nhận định rằng định giá cổ phiếu NH đang thấp nhất trong vòng 5 năm qua. Trong khi đó, "sức khỏe" nội tại của các NH đã được cải thiện hơn nhiều so với trước đây và ngành NH được hưởng lợi nhiều nhất từ chuyện tăng trưởng kinh tế trong dài hạn.

Trong báo cáo mới nhất, HSC ước tính lợi nhuận trung bình của 14 NH sẽ tăng khoảng 12% - 15% trong năm 2023. Trong đó, lợi nhuận 6 tháng cuối năm sẽ tăng trên 20% so với cùng kỳ năm ngoái. "Những kết quả kinh doanh khởi sắc được kỳ vọng sẽ xua tan tâm lý có phần bi quan của nhà đầu tư về nhóm cổ phiếu NH, đặc biệt tại những NH có sức chống chịu tốt" - báo cáo nêu rõ.

Bình luận (0)