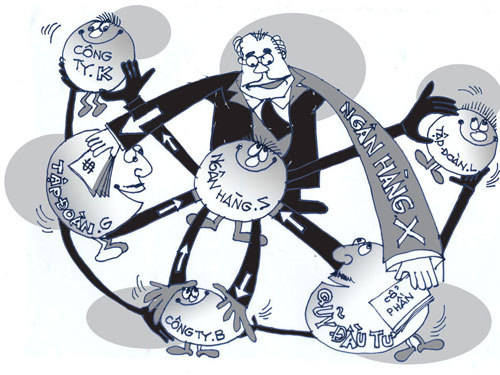

Chưa bao giờ thị trường tài chính Việt Nam lùng nhùng vì những hệ lụy của tình trạng sở hữu chéo giữa các tổ chức tín dụng, tập đoàn, công ty như hiện nay. Sở hữu chéo hình thành những khoản vốn khổng lồ nhưng chỉ có trên giấy tờ, sổ sách mà không được đưa ra thị trường, cho nền kinh tế. Nợ xấu hình thành cũng từ sở hữu chéo khi hoạt động vay mượn không dựa vào quy định tín dụng chặt chẽ mà chủ yếu từ quan hệ thân thiết, “sân sau”…

Ma trận

Khoảng 10 năm qua, thị trường tài chính trong nước đã chứng kiến sự bùng nổ của khu vực ngân hàng (NH) khi quy mô tín dụng NH so với GDP đã tăng từ 20% vào cuối những năm 1990 lên đến 136% vào cuối năm 2010. Mức tăng trưởng này cao hơn hẳn các nước trong khu vực.

Nghiên cứu của Ủy ban Kinh tế Quốc hội cho thấy sở hữu chéo trong hệ thống NH chia thành 6 nhóm, trong đó một số hình thức sở hữu chéo gây ra những rủi ro cho ngành tài chính như cổ đông tại các NH thương mại là các công ty quản lý quỹ đầu tư vốn vào những NH khác có tiềm năng. Điển hình là Vinacapital đầu tư vốn vào Sacombank, VOF (một quỹ của Vinacapital) rót vốn vào NH TMCP Xuất nhập khẩu Việt Nam (Eximbank) hay Dragon Capital tham gia vào ACB…

Ở hình thức sở hữu của các NH thương mại Nhà nước, đến nay, gần 8 NH TMCP có quan hệ cổ phần với 4 NH thương mại Nhà nước, như Vietcombank sở hữu 11% tại NH Quân đội, 8,2% tại Eximbank, 4,7% tại NH Phương Đông và 5,3% tại NH TMCP Sài Gòn. Tình trạng sở hữu lẫn nhau giữa các NH TMCP cũng đang khá phổ biến, như Eximbank sở hữu 10,6% cổ phần của Sacombank và 8,5% cổ phần tại Việt Á…

Gây vốn ảo, nợ xấu…

Hiện không ít tập đoàn, tổng công ty Nhà nước và tư nhân cũng đang đầu tư, sở hữu chéo khi họ có trong tay khá nhiều NH. Theo Ủy ban Kinh tế Quốc hội, đến nay, gần 40 DN Nhà nước và tư nhân sở hữu trên 5% tại các NH TMCP và các DN này lại sở hữu các công ty đầu tư tài chính. Vì vậy, mối quan hệ giữa NH TMCP với các tập đoàn tư nhân ngày càng phức tạp. Nhiều NH có thể được sở hữu bởi rất nhiều công ty gia đình hoặc các thành viên gia đình vốn đang là lãnh đạo ở các DN khác. Khi các DN trở thành “ông chủ” của NH thì các NH thương mại sẽ trở thành “sân sau”, chuyên huy động vốn từ bên ngoài để tài trợ cho các dự án của mình.

Bên cạnh đó, bằng cách sở hữu chéo, các NH có thể tăng vốn mạnh nhưng một lượng đáng kể vốn góp mới có thể là vốn ảo khi các cổ đông hiện hữu vay tiền từ NH này góp vốn vào NH khác. Đã và đang diễn ra tình trạng dòng tiền trôi lòng vòng trong thị trường liên NH, trong khi DN không tiếp cận được vốn vay.

|

Đầy cạm bẫy

Ông Trần Văn Nhiên, Công ty Chứng khoán Á Âu, cho rằng việc đầu tư chồng chéo thường làm cho mối quan hệ làm ăn giữa các bên trở nên nhập nhèm và mập mờ trong hạch toán, lượng vốn có thể bị trùng hoặc bị thổi phồng lên. Ngoài ra, tình trạng thiếu minh bạch sẽ tạo ra nhiều rủi ro trong quản lý. Chuyện sở hữu chéo trong ngành NH gây nhiều rắc rối hơn, nhất là vấn đề kiểm soát rủi ro, các khoản cho vay, hiệu quả hoạt động của dự án, khả năng thanh toán của khách hàng...; đồng thời dễ gây nhầm lẫn, thậm chí lừa đảo nhà đầu tư vì các mối quan hệ công ty mẹ - công ty con và những “sân sau”. |

Kỳ tới: Phải kiểm soát dòng tiền

Bình luận (0)