Công ty cổ phần tập đoàn Masan (mã chứng khoán: MSN) vừa công bố thông tin bất thường về Nghị quyết của HĐQT về phê duyệt phương án phát hành trái phiếu ra công chúng có tổng mệnh giá 4.000 tỉ đồng.

Theo đó, HĐQT Masan thông qua toàn bộ nội dung liên quan đến việc công ty chào bán ra công chúng các trái phiếu bằng VNĐ, không chuyển đổi, không kèm chứng quyền, không có bảo đảm với tổng mệnh giá tối đa 4.000 tỉ đồng.

Các trái phiếu này sẽ được MSN chào bán trong 2 đợt ra công chúng theo các phương án đã được phê duyệt; cùng với phương án sử dụng vốn thu được từ đợt chào bán ra công chúng và phương án trả nợ gốc, lãi của trái phiếu.

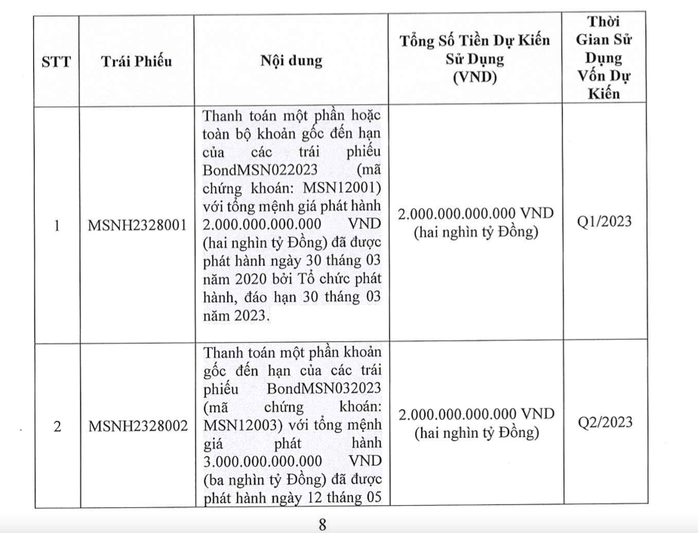

Dự kiến thời gian sử dụng vốn cho các khoản tiền thu được sau khi MSN phát hành trái phiếu ra công chúng

Mục đích chào bán trái phiếu ra công chúng lần này nhằm tăng cường tiềm lực tài chính cho doanh nghiệp và để huy động nguồn vốn với chi phí hợp lý trên thị trường; đồng thời đáp ứng nhu cầu vốn phát sinh từ hoạt động kinh doanh. Đồng thời, Masan cũng thông tin việc dự kiến chào bán trái phiếu ra công chúng để cơ cấu lại các khoản nợ, trong đó có việc thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu đã phát hành.

Đây là các trái phiếu có kỳ hạn tối đa 60 tháng kể từ ngày phát hành; mệnh giá 100.000 đồng/trái phiếu; lãi suất của trái phiếu được tính bằng lãi suất thả nổi bằng tổng của 4,1% và lãi suất tham chiếu (hiện khoảng 6,4%/năm). Như vậy, lãi suất của các khoản trái phiếu doanh nghiệp do Masan phát hành ra công chúng đợt này sẽ khoảng hơn 10%/năm.

Theo báo cáo tài chính hợp nhất đã được kiểm toán năm 2021, 2021 và Báo cáo tài chính hợp nhất đã soát xét giữa biên độ 6 tháng đến 30-6-2022, doanh nghiệp của ông Nguyễn Đăng Quang, Chủ tịch HĐQT MSN có doanh thu thuần đạt hơn 36.000 tỉ đồng; lợi nhuận trước thuế trên 3.334 tỉ đồng; tổng tài sản hơn 125.500 tỉ đồng. Vốn điều lệ hơn 14.237 tỉ đồng.

Liên quan đến cổ phiếu của MSN trên thị trường, tính đến hết phiên giao dịch ngày 26-10, MSN đang được giao dịch ở mức 78.000 đồng/cổ phiếu sau phiên tăng mạnh 4% vào hôm 25-10.

Bình luận (0)