Khoảng 1 tháng rưỡi nay, xu hướng tăng lãi suất huy động diễn ra tại hàng loạt ngân hàng (NH) thương mại. Theo các chuyên gia kinh tế, lãi suất huy động nhích lên nhưng lãi suất cho vay sẽ phải giữ ổn định để hỗ trợ doanh nghiệp (DN) và nền kinh tế tăng trưởng.

Lãi suất huy động nhiều kỳ hạn đồng loạt tăng

Ngày 13-11, NH số Cake by VPBank (Cake) cho biết đang triển khai chương trình ưu đãi lãi suất huy động. Khách hàng gửi tiền tiết kiệm không chỉ được cộng thêm lãi suất mà còn có cơ hội trúng thưởng iPhone, được lì xì trực tiếp vào tài khoản. Người lần đầu mở sổ tiết kiệm kỳ hạn từ 6 tháng sẽ nhận ngay ưu đãi lãi suất cộng thêm 0,6 điểm %. Với khách hàng cũ, khi mở khoản tiền gửi mới sẽ được cộng thêm lãi suất 0,2 - 0,6 điểm %.

Theo biểu lãi suất mới nhất, Cake áp dụng mức 6,3%/năm khi khách hàng gửi tiết kiệm từ 6 tháng. Lãi suất cao nhất tại NH này là 6,5%/năm cho kỳ hạn từ 12 tháng trở lên.

Báo cáo của Công ty Chứng khoán MBS cho thấy trong tháng 10-2025, 6 NH thương mại đã tăng lãi suất huy động. Sang tháng 11, một loạt NH tiếp tục nhập cuộc làn sóng tăng lãi suất huy động. Trong đó, 2 NH mới nhất điều chỉnh lãi suất tiền gửi là LPBank và Kienlongbank. Các NH điều chỉnh lãi suất tăng thêm 0,1 - 0,3 điểm % so với trước đó.

Không chỉ tăng lãi suất gửi tiết kiệm tại quầy và kênh online, một số NH còn đẩy mạnh huy động vốn qua kênh chứng chỉ tiền gửi với lãi suất cao hơn so với kênh gửi tiết kiệm thông thường. Trong đó, NH Bản Việt (BVBank) đang phát hành chứng chỉ tiền gửi online với lãi suất cao cùng kỳ hạn linh hoạt từ 6 - 15 tháng. Lãi suất cuối kỳ cho kỳ hạn 6 tháng là 5,8%/năm, cao nhất lên tới 6,3%/năm khi khách mua chứng chỉ tiền gửi kỳ hạn 15 tháng.

NH Á Châu (ACB) cũng phát hành chứng chỉ tiền gửi từ cuối tháng 10-2025, với mức lãi cố định lên đến 6%/năm, tính theo thời gian nắm giữ thực tế. Khách hàng mua chứng chỉ có thể bán trước hạn khi cần mà vẫn hưởng lợi suất tương ứng. Theo Tổng Giám đốc ACB Từ Tiến Phát, mục đích phát hành chứng chỉ tiền gửi là nhằm đa dạng hóa giải pháp đầu tư cho khách hàng.

Lãi suất huy động nhích tăng ở nhiều kỳ hạn trong bối cảnh cuối năm khiến nhiều người lo ngại lãi suất cho vay sẽ tăng theo, nhất là nhóm khách hàng DN đang có nhu cầu vay vốn để sản xuất - kinh doanh, đáp ứng nhu cầu tiêu dùng, xuất khẩu cuối năm.

Trao đổi với phóng viên Báo Người Lao Động, TS Cấn Văn Lực, chuyên gia kinh tế, cho rằng động thái tăng lãi suất huy động của các NH thương mại là hoàn toàn bình thường và mang tính chu kỳ. Vào thời điểm cuối năm, nhu cầu vốn của DN tăng cao hơn nên các NH cũng tăng huy động đầu vào. Khi các NH muốn thu hút tiền gửi nhiều hơn thì sẽ tăng lãi suất.

Ở góc nhìn khác, PGS-TS Phạm Thế Anh, Trường Đại học Kinh tế Quốc dân, đánh giá động thái tăng lãi suất hiện tại của các NH trong nước là phù hợp với bối cảnh lãi suất toàn cầu ở mức cao, sức ép tỉ giá nhích lên. Mức tăng lãi suất huy động hiện nay vẫn tốt cho nền kinh tế, qua đó giúp ổn định kinh tế vĩ mô, tránh dòng vốn chảy vào những lĩnh vực đầu cơ tài sản, cũng giúp tỉ giá ổn định hơn. Có điều, cần kiểm soát để mức tăng lãi suất huy động không quá cao.

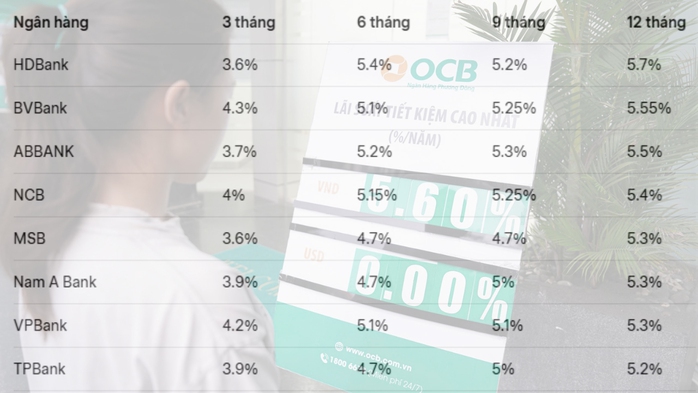

Biểu lãi suất mới nhất tại một số ngân hàng thương mại. Ảnh: DUY PHÚ - THÁI PHƯƠNG

Chưa lo lãi suất cho vay tăng theo

Theo ông Vũ Minh Trường, Giám đốc Khối Nguồn vốn và Thị trường tài chính của VPBank, mức độ tăng của lãi suất huy động đang thấp hơn tốc độ tăng trưởng tín dụng của hệ thống NH. Trong 9 tháng từ đầu năm 2025, tăng trưởng huy động vốn khoảng 16%, trong khi tăng tín dụng lên tới 19%. Nhu cầu vốn cho giai đoạn cuối năm sẽ còn tăng nên việc tăng lãi suất huy động là việc dễ hiểu.

Ông Nguyễn Hưng, Tổng Giám đốc NH Tiên Phong (TPBank), cũng lý giải tương tự khi cho biết cuối năm thường là giai đoạn chạy nước rút, nhu cầu vốn của nền kinh tế tăng mạnh. Điều này đòi hỏi các NH phải bổ sung vốn huy động để đáp ứng chỉ tiêu tăng trưởng tín dụng. Mặt bằng lãi suất huy động có xu hướng nhích lên nhưng mức tăng hiện vẫn rất nhẹ. Tại TPBank, lãi suất tiền gửi chỉ tăng thêm khoảng 0,1 điểm %.

"Lãi suất đầu vào tăng nhưng lãi suất cho vay phải giữ ổn định theo yêu cầu của Chính phủ và NH Nhà nước nhằm hỗ trợ DN và nền kinh tế. Vì vậy, các NH sẽ phải tính toán sao cho đa dạng hóa doanh thu từ phí dịch vụ, bên cạnh lãi thuần từ tín dụng. Biên lợi nhuận ròng của các NH cũng sẽ phải thu hẹp hơn trước đây" - ông Hưng nhận định.

TS Cấn Văn Lực tin rằng từ nay đến cuối năm, lãi suất cho vay khó có thể tăng thêm do Thủ tướng Chính phủ và NH Nhà nước đã yêu cầu các tổ chức tín dụng giữ ổn định lãi suất đầu ra. Nếu mặt bằng lãi suất huy động tiếp tục tăng, biên lợi nhuận của các NH có thể bị thu hẹp đôi chút.

Nhìn rộng ra bối cảnh quốc tế, PGS-TS Phạm Thế Anh phân tích với diễn biến lãi suất toàn cầu vẫn ở mức cao, nhất là lãi suất trái phiếu chính phủ và lãi suất liên NH tại Mỹ, khả năng duy trì mặt bằng lãi suất thấp ở Việt Nam là không dễ. Dù lạm phát bình quân 9 tháng từ đầu năm 2025 chỉ ở mức 3,27%, song giá cả sinh hoạt thực tế đang có xu hướng tăng, nhất là ở nhóm hàng hóa và dịch vụ thiết yếu, gây áp lực lên đời sống người dân, nhất là người thu nhập thấp.

"Tỉ giá tăng cao tác động ngược trở lại đến lạm phát. Giá nhà ở Việt Nam cũng tăng nên việc duy trì lãi suất thấp là không phù hợp. Trong bối cảnh này, việc điều hành chính sách tiền tệ cần có tầm nhìn dài hạn, tức thúc đẩy tăng trưởng tín dụng không nên quá nhanh để tránh tiềm ẩn rủi ro cho nền kinh tế về sau" - PGS-TS Phạm Thế Anh phân tích.

Trước đó, tại phiên họp Chính phủ thường kỳ tháng 9-2025, Phó Thống đốc NH Nhà nước Đoàn Thái Sơn cho hay để đạt được mục tiêu tín dụng đã đề ra năm 2025 là khoảng 16% và góp phần hỗ trợ nền kinh tế, NH Nhà nước sẽ tiếp tục triển khai các giải pháp đồng bộ. Các tổ chức tín dụng được yêu cầu tăng trưởng tín dụng an toàn, hiệu quả; hướng vào các lĩnh vực sản xuất - kinh doanh ưu tiên và các động lực tăng trưởng kinh tế; kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro.

Thủ tướng Chính phủ vừa yêu cầu NH Nhà nước ngay trong tháng 11-2025 trình Chính phủ nghị định hướng dẫn chính sách hỗ trợ lãi suất 2% cho DN vay vốn thực hiện dự án xanh, tuần hoàn, áp dụng khung tiêu chuẩn môi trường, xã hội, quản trị (ESG) thông qua các NH thương mại.

Đây là nội dung thông báo kết luận của Thủ tướng Chính phủ, Trưởng Ban Chỉ đạo quốc gia triển khai Nghị quyết 68/2025 của Bộ Chính trị về phát triển kinh tế tư nhân, tại phiên họp lần thứ hai của ban chỉ đạo.

Bình luận (0)