Công ty chứng khoán Mirae Asset vừa có báo cáo cập nhật cổ phiếu DPG của Công ty cổ phần Tập đoàn Đạt Phương. Giá cổ phiếu DPG hiện ở mức 38.100 đồng.

DPG vừa báo cáo doanh thu và lợi nhuận gộp lần lượt đạt 2.026 tỉ đồng và 367 tỉ đồng trong 9 tháng năm 2023. Dù doanh thu giảm nhẹ và gần như đi ngang nhưng lợi nhuận gộp giảm mạnh do doanh thu từ phân khúc năng lượng sụt giảm mạnh. Ngược lại, phân khúc xây dựng lại có kết quả trái ngược.

Trong quý III, phân khúc xây dựng đã trở lại mạnh mẽ, đạt mức tăng lần lượt là 35% và 29% về doanh thu và lợi nhuận gộp nhờ khối lượng công việc trong các dự án cơ sở hạ tầng tăng lên. Ngoài ra, tỉ suất lợi nhuận gộp tăng hơn 4% lên 10,5% so với cùng kỳ do giá vật liệu xây dựng hạ nhiệt, đóng góp lớn vào lợi nhuận của DPG. Trong quý III, DPG đã trúng thêm một số gói thầu thi công cơ sở hạ tầng, bao gồm cầu và đường cao tốc..

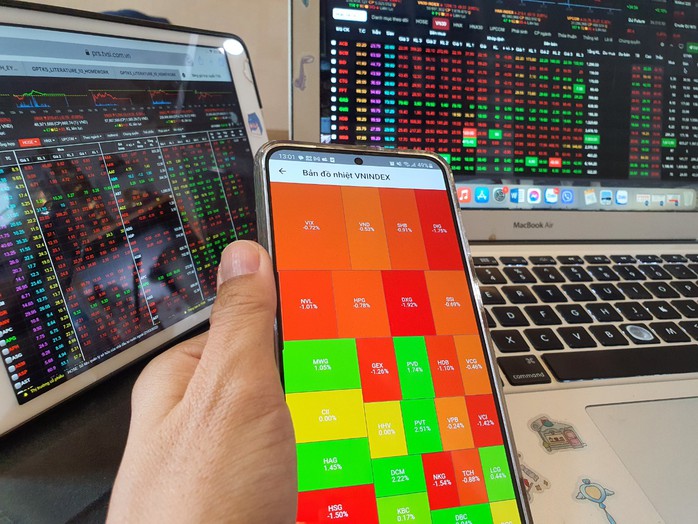

Thị trường chứng khoán tiếp tục phục hồi trong phiên đầu tuần

Chứng khoán Mirae Asset duy trì mức giá mục tiêu là 44.733 đồng cho DPG. Do quý IV sản lượng thủy điện thường đạt mức cao nhất nên kỳ vọng doanh thu từ lĩnh vực này sẽ ổn định trở lại. Khối lượng công việc trong mảng xây dựng có sự gia tăng mạnh mẽ trong quý III đây là một dấu hiệu tích cực cho các quý sắp tới, kỳ vọng mức giá mục tiêu có thể đạt được trong thời gian tới.

Công ty chứng khoán MB (MBS) vừa khuyến nghị mua cổ phiếu HDB của Ngân hàng TMCP Phát triển TP HCM (HDBank). Giá hiện tại của HDB là 18.700 đồng/cổ phiếu.

Trong quý III, tổng thu nhập hoạt động tăng 13% so với cùng kỳ, chủ yếu nhờ thu nhập ngoài lãi tăng mạnh 29%. Chi phí dự phòng rủi ro tín dụng giảm 7% so với cùng kỳ. Nhờ vậy, lợi nhuận sau thuế tăng 23% so với cùng kỳ, đạt 2.480 tỉ đồng.

Lũy kế 9 tháng của năm 2023, HDBank ghi nhận 6.700 tỉ đồng lợi nhuận sau thuế, tăng 12% so với cùng kỳ. Tăng trưởng tín dụng 9 tháng đạt 11,5% cao hơn nhiều so với mức 6,92% của toàn ngành, chủ yếu đến từ mảng cho vay doanh nghiệp. Tăng trưởng tín dụng của ngân hàng này có thể đạt 23% nhờ có sản xuất và xuất khẩu phục hồi; lãi suất cho vay thấp sẽ tác động tích cực lên cầu tín dụng. Nợ xấu tăng nhưng chất lượng tài sản có khả năng cải thiện trong các quý sau.

MBS khuyến nghị mua với giá mục tiêu 22.800 đồng/cổ phiếu. Chúng tôi kỳ vọng lợi nhuận sau thuế của HDB sẽ tăng 18% trong cả năm nhờ tăng trưởng tín dụng và biên lãi ròng ổn định trước áp lực từ việc gia tăng trích lập dự phòng. Rủi ro giảm giá là tăng trưởng tín dụng thấp hơn dự kiến…

(Những phân tích và khuyến nghị của các công ty chứng khoán chỉ mang tính chất tham khảo).

Bình luận (0)